| {2023年02月11日 } 三个月之内,爆发人类最大金融崩 |

| 送交者: www22l 2023月02月21日13:39:23 于 [世界时事论坛] 发送悄悄话 |

| 回 答: 生殖器=升职器?别忽略个性化服务 由 一枪中的 于 2023-02-20 18:48:39 |

|

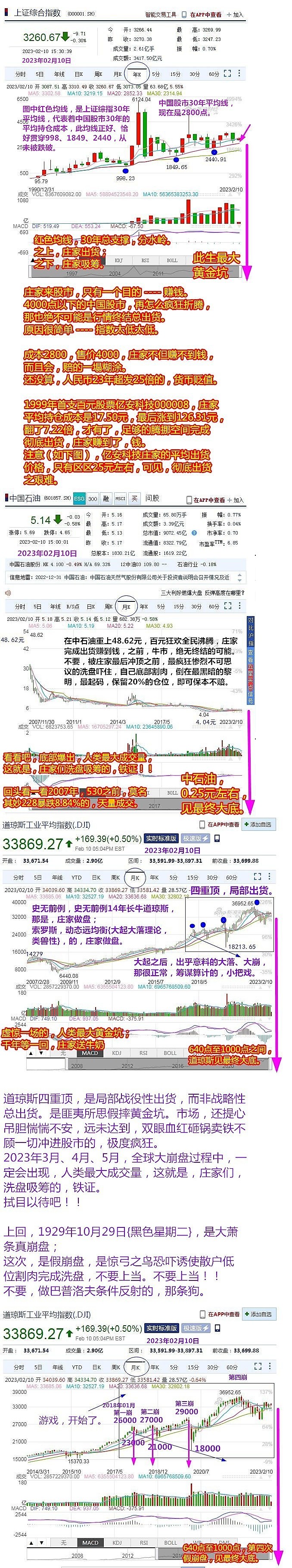

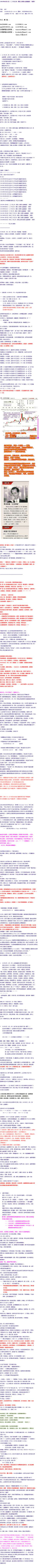

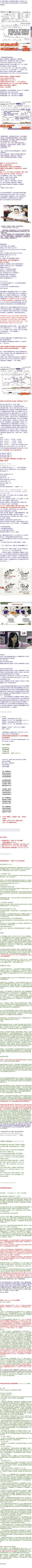

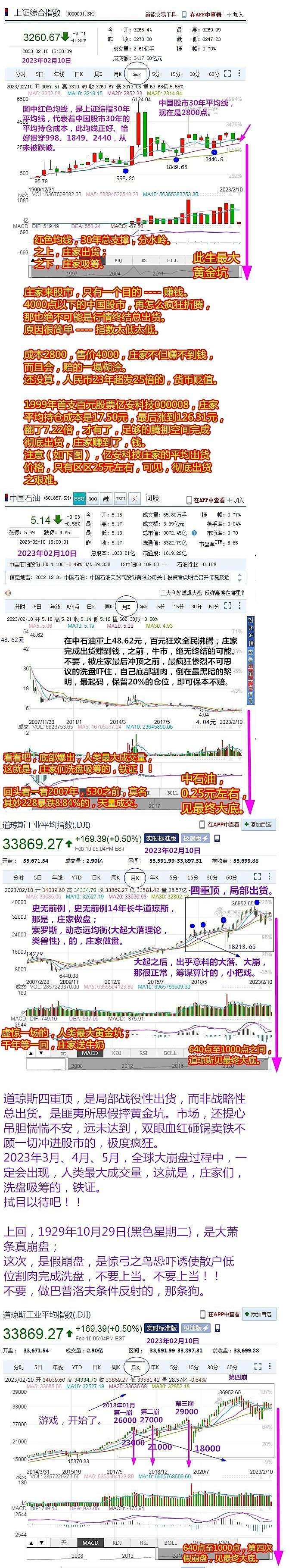

{2023年02月11日 } 三个月之内,爆发人类最大金融崩盘!{假摔} 作者: 庚子 本人 邮.箱 : bb2266@88.com iii520@111.com 突然的,全球金融 雪 崩 溃 坝 、彻 底 崩 溃 ; 1 三个月之内,即,2023年3月、4月、5月,将会突然爆发,人类最大 2 全球连续跌停大崩盘的见底点位: 道琼斯,600至1000点见底;{跌去30至50倍} 14个跌停板之后,停顿、反弹,之后,还有14个跌停板; 最大崩盘过程之中,上证综指1000点,800至1200之间,会有反弹, 2023年3月、4月、5月的人类最大崩盘,暗黑帝国庄家也可能分三波、四 谜底,让你吃惊的合不拢嘴。这就对了。 五重斩,五福临门: {2022年11月09日 } 三个月之内,爆发人类最大金融崩盘!{假摔} …… …… …… 网上可以搜到。 ================== 2023年3月、4月、5月,忽然之间,天昏地暗,天崩地裂。 猝不及防,永远出乎散猪意料,“万万没想到”,使之“猜不透”、团 见底点位{上证宗指160点},是全球庄稼们{邪.饿.金融精英}蓄谋已久 中外庄稼亲蜜配合,完成最后的惨烈洗盘。 索罗斯的,类兽性、反射理论,动态远均衡,大起大落理论。 3 见底时间:2023年6月、7月、8月全球股市同步见底。 连序跌亭洗盘过程之中,会有反弹诱多,会有横盘迷魂阵,会有底部 本人对见底点位、见底时间的推演预测,可能不那么准确。这也,不 彻底震出2015年5178,爆表两万亿频现的,散户套牢盘; 如果,2019春季井喷躁动3000点挤爆券商服务器是总出货,会一去不回;

麻将馆,那个蠢女人又输了。它可能归因于运气,或者迁怒于丈夫挣钱少, 堵场-----通宵达旦。福贵投下了人生最大一笔堵注。龙二关心地说,拿条 ========================================== 是不是 ,从未见过的,很诡异的股市盘面 : 一边是冰山,一边是火焰。 作为散户,只有看清了,股市处于坐庄模式的哪个阶段, 可能的未来是,当上证综指连续跌停跌破贰佰点,之时, 道琼斯的计谋是这样的: 剪羊毛,终于开始了。蓄谋太久。 《美国国会参议院通过1.9万亿美元经济刺激计划》 《债台高筑!美国负债总额高达70万亿美元,最后谁来为它买单?》 通常,市场大部分的注意力都集中在美国国债上,现在是30万亿美元, 正如18世纪历史学家亚历山大·泰特勒(Alexander Tytler)很久以前 面对史无前例、人类最大地球崩盘,拜登那个救市政策,一定是,史无前 总统拜登并非刻意为之,只是无知而已。 见底点位{上证宗指160点;道琼斯640至1000点},是全球庄稼们 即便,美联储鲍威尔在2020年03月不宣布了9项特别贷款安排,不提供2.3万 《美股的套路:事件越糟,股市越涨》 2020年,美股实力演绎了不管事情变得有多糟糕,美股指数总是能找到借口或 4 2023年3月、4月、5月,全球崩盘断头铡刀的利空借口: 狼吃小羊,与溪水无关,与一切乱七八糟无关。 所谓“股汇双杀”其实并不存在,或者,那只是一个借口。 5 2023年3月、4月、5月,全球 崩 盘 的性质{ 唯一原因 } : 3260.67点——→ 1000或者800{反弹诱多} ——→ 160点 腰斩、腰斩、再腰斩、再腰斩。见底。{谁能想到?} 老股民们,不要天真幼稚,万众瞩目的上正宗指998,绝不会是,绝不会 洗盘完成之后,接下来迅速,连续涨停冲顶,上正宗指七万五千点。 诺查丹马斯 ---- 在人类经历了大麻烦之后,更大的麻烦已经准备好了, 人类历史最大爆炸疯牛2023,全球经济彻底崩溃之前,氢弹级别大萧 即,1929以来的94年总出货剪羊毛行情,将在,2023年3月、4月、5月 全球92年{1929}总出货路线图: 连续跌婷,160{95.79}点见底;连续涨停,75000点见顶; 经此一役{以金融战争为表现形式的第三次世界大战:2至4年},暗黑帝国将 击溃欧元,搞垮人民币,从而,确保了,美国、美元的,独一霸权稳 6 给散户的建议: 历史,总是惊人的相似,但是,历史不会简单重复。 千载难逢黄金坑;大恐布表象之下的大惊喜、大财运;披着狼皮的牛。 突然莫名其妙不顾一切的疯狂跳水,看看吧,多便宜、多不可思议的601, 进化,是,敌我双方同时进化。 九州生气恃风雷, 万马齐喑究可哀。 一无所有,一无所有 …… 不要跳楼,不必忧心,到那时,朕将发布一系 浊水倾波三万里,愀然独坐孤峰,龙潜狮睡候飙风。 万郊怒绿斗寒潮,检点新泥筑旧巢; 只跌不涨,只跌不涨的奇葩;今天中国石油股价是5.14元,历史最低价现 完全不必,庸人自扰。3000点的中国股市,庄家无论如何不可能总出货。 吸取教训,沉着应对,不要瞎激动瞎积极 文 化 大 革 命。 这时的内森依然毫无表情地靠在他的宝座上。交易大厅里终于有人发出 7 戳穿道琼斯愚弄世界的鬼把戏: 旱时旱死,涝时涝死 。井喷的越高,坑挖的越深。 世事如棋局局新。1929是大萧条直接降临,2023年3月、4月、5月却是虚惊,

黎明之 前 ,暗 夜 最 凶 狠 的 反 扑 。 2015年3月陈光标接受媒体采访,承认其在微博上放出的两段冰桶挑

最精彩的搞笑剧: 1987、1997、2008; 问题的关键就是以下面临的调整是什么级别的:是一个上升过程的小 “美国经济将在今后一两年的平台整理后进入更具杀伤力的下跌,而这 2008年是1997年与2019年的一半位置,其前后是一个值得关注的时间之 中国通过缓慢的成长来保存自身(的文明)……她有一天会醒来,剪掉 经济历史是由一幕幕的插曲构成,它们都奠基于谬误与谎言,而不是 当我们认识到犯错是人的本性的时候,就不应该为自己的错误感到羞耻, 投机,天下最彻头彻尾充满魔力的游戏。但是这个游戏懒得动脑子的人

道琼斯2018年以来的{即将}}五次崩盘,庄家们到底在,干什么?? 首先,转帖《中国人史纲》中一个久远的,小故事。 如上图 : 第一崩与第二崩,间隔9个月; 9、16、25 …… …… ?? 语文课,老师在黑板上写下“软"; 庄家出货,最根本一点,是诱使散户犯方向性错误 ---- 把洗盘误以为出 1630年的荷兰郁金香狂潮; 股市,暴露出其鲜血绞肉机本质,什么14年人类最大牛市,什么救市利好 ---- 扒下,庄家们的小内内,让大家看一看,里面究竟隐藏着什么?? 《世界经济三大泡沫:中国房市,美国股市,日本债市,谁有可能先破》

左勾拳行动: 仁川登陆之构想是麦克阿瑟在朝鲜战争爆发后4天的1950年6月29日视察韩国 ========================== 8 祸 不单行。 最最最重要。 足以称得上,人 类 最 大 浩 劫 。瞬间毁灭。 2020新冠疫情初起,全球全国关注湖北,今年2023年3月、4月、5月, 《白菊一朵寄哀思》 秋菊百色白为先, 1986年1月28日,“挑战者”号航天飞机在升空后不久发生爆炸, 这是一沟绝望的死水, 9 本文为“缩略版”。还有很多一些话、一些应对,没有说。

============================================= 附录:四篇文章 1 索罗斯的投资哲学:“反射论”和“大起大落理论” ========================= 《索罗斯的投资哲学:“反射论”和“大起大落理论”》 优鲜农业保鲜规划 2014-06-20 索罗斯的投资哲学与其哲学思想密切相关,他的哲学思想核心可以归纳为“人们对世界的理解是欠完整的”。他认为“我们对世界的认识多多少少有些片面和扭曲”。索罗斯的投资哲学可以归纳为“反射论”和“大起大落理论”。 (1)关于索罗斯的“反射论”。 索罗斯认为,高效市场的假设不能解释金融市场波动和投资者的行为,投资者对金融市场的不完全认识与事件实际进展,要用偏见与实践之间的反射关系才能解释。 索罗斯就是根据上述理论,不在市场上进行传统操作,而是在积极寻找市场投资中的反射过程并善加利用。 (2)关于索罗斯的“大起大落理论”。 索罗斯认为股市波动模式可分为七个阶段: 羊群效应 在一群羊前面横放一根木棍,第一只羊跳了过去,第二只、第三只也会跟着跳过去;这时,把那根棍子撤走,后面的羊,走到这里,仍然像前面的羊一样,向上跳一下,尽管拦路的棍子已经不在了,这就是所谓的“羊群效应”也称“从众心理”。是指管理学上一些企业的市场行为的一种常见现象。它是指由于对信息不充分的和缺乏了解,投资者很难对市场未来的不确定性作出合理的预期,往往是通过观察周围人群的行为而提取信息,在这种信息的不断传递中,许多人的信息将大致相同且彼此强化,从而产生的从众行为。“羊群效应”是由个人理性行为导致的集体的非理性行为的一种非线性机制。 羊群行为是行为金融学领域中比较典型的一种现象,主流金融理论无法对之解释。经济学里经常用“羊群效应”来描述经济个体的从众跟风心理。羊群是一种很散乱的组织,平时在一起也是盲目地左冲右撞,但一旦有一只头羊动起来,其他的羊也会不假思索地一哄而上,全然不顾前面可能有狼或者不远处有更好的草。因此,“羊群效应”就是比喻人都有一种从众心理,从众心理很容易导致盲从,而盲从往往会陷入骗局或遭到失败。 羊群效应的出现一般在一个竞争非常激烈的行业上,而且这个行业上有一个领先者(领头羊)占据了主要的注意力,那么整个羊群就会不断摹仿这个领头羊的一举一动,领头羊到哪里去“吃草”,其它的羊也去哪里“淘金”。 有则幽默也反映了羊群效应: 一位石油大亨到天堂去参加会议,一进会议室发现已经座无虚席,没有地方落座,于是他灵机一动,喊了一声:“地狱里发现石油了!”这一喊不要紧,天堂里的石油大亨们纷纷向地狱跑去,很快,天堂里就只剩下那位后来的了。这时,这位大亨心想,大家都跑了过去,莫非地狱里真的发现石油了?于是,他也急匆匆地向地狱跑去。 羊群效应就是比喻人都有一种从众心理,从众心理很容易导致盲从,而盲从往往会陷入骗局或遭到失败。 法国科学家让亨利·法布尔曾经做过一个松毛虫实验。他把若干松毛虫放在一只花盆的边缘,使其首尾相接成一圈,在花盆的不远处,又撒了一些松毛虫喜欢吃的松叶,松毛虫开始一个跟一个绕着花盆一圈又一圈地走。这一走就是七天七夜,饥饿劳累的松毛虫尽数死去。而可悲的是,只要其中任何一只稍微改变路线就能吃到嘴边的松叶。 动物如此,人也不见得更高明。社会心理学家研究发现,影响从众的最重要的因素是持某种意见的人数多少,而不是这个意见本身。人多本身就有说服力,很少有人会在众口一词的情况下还坚持自己的不同意见。“群众的眼睛是雪亮的”、“木秀于林,风必摧之”、“出头的椽子先烂”这些教条紧紧束缚了我们的行动。20世纪末期,网络经济一路飙升,“.com”公司遍地开花,所有的投资家都在跑马圈地卖概念,IT业的CEO们在比赛烧钱,烧多少,股票就能涨多少,于是,越来越多的人义无反顾地往前冲。 2001年,一朝泡沫破灭,浮华尽散,大家这才发现在狂热的市场气氛下,获利的只是领头羊,其余跟风的都成了牺牲者。传媒经常充当羊群效应的煽动者,一条传闻经过报纸就会成为公认的事实,一个观点借助电视就能变成民意。游行示威、大选造势、镇压异己等政治权术无不是在借助羊群效应。 当然,任何存在的东西总有其合理性,羊群效应并不见得就一无是处。这是自然界的优选法则,在信息不对称和预期不确定条件下,看别人怎么做确实是风险比较低的(这在博弈论、纳什均衡中也有所说明)。羊群效应可以产生示范学习作用和聚集协同作用,这对于弱势群体的保护和成长是很有帮助的。 羊群效应告诉我们:对他人的信息不可全信也不可不信,凡事要有自己的判断,出奇能制胜,但跟随者也有后发优势,常法无定法! 简单说是指投资者与市场之间的一个互动影响。理论依据是人正确认识世界是不可能的,投资者都是持“偏见”进入市场的,而“偏见”正是了解金融市场动力的关键所在。当“流行偏见”只属于小众时,影响力尚小,但不同投资者的偏见在互动中产生群体影响力,将会演变成具主导地位的观念。就是“羊群效应”。 反射理论,又称反射性理论或反身理论,最早由索罗斯提出。其基本含义:均衡状态时事物发展的状态之一,但因为在影响因素的相互作用之下,多数情况下事物发展呈现不均衡的状态。如果相互作用是良性的也就是可逆的,事物发展会在发生偏离的短时间内回到均衡状态,但如果相互作用是不可逆的,那么事物发展就会出现历史性的突破。可以用一种比喻来理解:甲和乙并肩往目的地行走,突然甲发现一不见了,回头一看,原来乙掉队了。那么甲就该问,乙为什么掉队。这就是我们要研究的了,如果乙是因为和熟人搭话,那么不久,乙就会自己追上来并肩行走,若乙是发生了状况,比如昏阙之类,那么甲就必须回头,送乙上医院之类的,就不能到达目的地了。我们假设,并肩行走时一种均衡状态,乙掉队则破坏了这种状态。若搭话后追上来,则回复了均衡的状态。若昏阙,则甲必须送他往医院,则原本的均衡被打破而且是不可恢复的,则不能到达了目的地。就是所说的市场反转。 索罗斯认为:在社会科学范畴事件中,事物发展是与思维互动的过程。思维与现实过度偏离后,事物发展就会出现不可逆的历史性突破。涉及一个古老的哲学问题:现实与思维。这种哲学观点被金融大鳄索罗斯成功应用于金融投资领域而倍受瞩目。 金融市场的反射现象: 索罗斯认为,经典经济学理论对市场运行的解释存在着根本性的错误,起码在金融市场上,经济理论分析所给出的结果是大错特错的。 金融市场与其他市场不同之处在于,市场参与者要对付的不是给定数量,他们要把未来进行贴现,而未来则依赖于市场现在如何贴现它。这就使得供给和需求条件不仅是未知的,而且是不可知的。参与者只能根据预判或者偏见做出决策,而这决策反过来又使得与决策有关的主要内容变得更加的不确定。因此,不借助于反射性的概念,金融市场就很难被正确的理解。但是,很多经济学家却总是想方设法回避这个问题,理性预期却为他们提供了方便。 金融工具的价格被反映如下“基本面”:股票市场的未来收益,债券市场的未来利息支付,期货市场的未来供给和预期需求。重要的是,一个有效率的市场总能够反映出所有这些“基本面”的已知信息,并且市场参与者要认识到这一事实,才能算得上理性的。因此在缺乏内部消息的情况下,投资者假设他们的业绩能够超过市场则是不理性的。所以,市场总是处于均衡状态,任何暂时的偏离只是随机漫步性的。上述观点,就是理性预期理论。索罗斯并不接受它。 索罗斯认为,金融市场的参与者非但是不理性的,而且还是不可避免的在他们的决策中不可避免的引入某种偏见。对于有偏见的判断来说,一个重要的特征就是他们不纯粹是被动的:他们可以影响事态的进程,而事态的进程恰恰是有偏见的判断所要反映的事情,因此他们具有反射性。其要表达的意思是,重视基本面而不重视参与者的偏见是错误的。同时,忽视基本面而重视参与者的偏见同样是错误的。 索罗斯和巴菲特的价值投资刚好相反,更靠近投机的手法。在将要大起的市场中投入巨额资本引诱投资者一并狂热买进,从而进一步带动市场价格上扬,直至价格走向疯狂。在市场行将崩溃之时,率先带头抛售做空,基于市场已在顶峰,脆弱而不堪一击,任何风吹草动都可以引起恐慌性抛售,从而又进一步加剧下跌幅度,直至崩盘。市场中的认识和现实之间的偏差是始终存在的,有时候这種偏差很小,并且会相互接近,他称之为"近均衡"现象,索罗斯对此没有兴趣。有时候这種偏差很大,并且不会相互接近,他称之为"远均衡"现象。索罗斯感兴趣的正是"远均衡"现象。但是,"远均衡"现象又有两种:一种是尽管认识和现实相差很远,但是状态是稳定的,即"静态不均衡",这種状况仍然不是他的兴趣所在;另一種是状态不稳定,市场变化迅速,认识和现实的偏差越来越大,直至两者之间的差距大到非发生一场灾难不可,即"动态不均衡",而这恰恰是索罗斯最感兴趣的。"动态不均衡"是"自我强化"的结果, "自我强化"的发展必然使投资者进入一种盲目狂乱或者"类兽性"的失控状态,从而导致市场价格的暴涨暴跌。"市场越不稳定,越多的人们被这种趋势影响;这种随趋势投机的影响越大,市场形势就越不稳定"。最后,当达到一个临界点之后,局势失控、市场崩溃,相反方向的"自我强化"过程又会重新开始。市场参与者的任务不是要设法去纠正市场,而是要"走在市场曲线的前面",超前掌握趋势,"在混乱中取胜";甚至如果有可能的话,还应当设法主动去推动趋势的发展。这就是索罗斯的"大起大落"理论。 {“我来到世界不是为了使人们更强,而是去利用他们的短处“ 《索罗斯与“动态的远均衡”》(2008-05-18 17:24:46) 索罗斯的操盘手法是与他自己首创的“远均衡理论”成龙配套的。 =============================== 《谁发明的跌停板洗盘法?》 涨停王财富号 2018年04月29日 08:28 阅读:119380评论收藏 缠中说禅的经典战法“跌停板洗盘法”——亿安科技 10年多前的亿安科技案,名动一时。亿安科技是中国首只股价突破百元的股票,也是首只跌幅达到百元的股票,实际操纵亿安科技的幕后黑手是郑伟和李彪。 1998年10月,亿安科技一直横盘,在不断地假突破,追入的技术派股民,屡次被套。股价涨一天,跌一天,像是在走迷踪步,搞得股民晕头转向。走出来以后回头看,实际是横盘。缠中说禅回忆:“首先,在一个大的压力位上顶着,接了所有的解套盘……然后在那位置上不断地假突破……而不断的假突破,就让所有技术派的人把筹码交出来了。” 1998年12月16日,市场突然传闻亿安科技的庄家因透支过度,被强行平仓。当日股价跌了4.88%,第二天跌7.56%,第三天跌停。 极度惨烈的放量暴跌,让所有人都相信传闻是真的,庄家真的因资金链断裂被强行平仓。几乎所有的股民都后悔没有跑,但是股价封住跌停板,不给逃跑的机会。只要看盘,无人幸免,都想夺路出逃。 “这时候,在N个别处的遥远的地方,所有的抛盘都被吸到一个无名的口袋里,所有出逃的人都在庆幸,因为第四天依然大幅度低开。突然,强力的买盘如同地底喷薄的熔岩,任何挂出的筹码都被一扫而光。任何人都没反应时,他们已经没有任何买入的机会了,第二天,依然如此,一开盘,就迅速让任何人失去买入的机会,而前面来不及逃跑的,却依然抛着。”缠中说禅回忆。 像其说的那样,接下来的一天,亿安科技莫名涨停。之后一气走出了四连阳,但却开始横盘,而且位置略低于前期平台,就是无法突破。这又开始让人摸不着头脑。 有人说亿安科技拉那么高出不了货,缠中说禅采用了一种方法,那就是用媒体宣传,保持上市公司的形象不败,有新产品,空间很大,准备并购等等,继续保持良性的舆论。同时让股价下跌50%,然后拉反弹或做震荡,这样的话,场外的散户认为该股超跌,跌的太快,提供了非常好的 入仓时机,就会大量蜂拥而入,正好缠中说禅把货派发给这些散户。当该股票的股价跌到70多元时间,许多人就一路抄底,结果该股一直跌,跌到了10元,到了2003年,跌到3.5元,死死套住了无数的散户,一些人倾家荡产,个别人自杀,可谓惨淡。 ========================== 《养套杀》 (2010-12-17 14:33:06)转载 庄家玩散户,比较经典的手法是“养”—“套”—“杀”的循环运用,直至把散户敲骨吸髓,手法可谓阴狠之极。以一波8浪行情为例,让我们好好看看主力的伎俩。 ================================= 《[转载]庄家坐庄的几个阶段特征解析》 (2011-09-17 23:23:45) 标签: 转载 庄家坐庄的几个阶段特征解析 曹明成,私募基金经理,圈内资深操盘手。 END END |

|

|

|

|

| 实用资讯 | |

|

|

|

|

| 一周点击热帖 | 更多>> |

| 一周回复热帖 |

| 历史上的今天:回复热帖 |

| 2022: | 毛泽东的世界 | |

| 2022: | 孔丘的中国 | |

| 2021: | 败国贼记录 | |

| 2021: | 中国的三线 | |

| 2020: | 网传迟浩田的战争离我们不远,它是中华 | |

| 2020: | 俄罗斯政府文件:新冠病毒非天然形成 | |

| 2019: | 七绝 题照(644)配饗庆丰陪上皇 | |

| 2019: | 川普高筑墙,可能会笑到最后。 | |

| 2018: | 偶为啥不看春晚 | |

| 2018: | 中美开战,中国必输。 | |